A historikus példák és a technikai elemzés eszközei is azt mutatják, hogy idén minden valószínűség szerint új csúcsokat is beállíthat a világ vezető tőzsdeindexe, az S&P 500-as. Azonban az elmúlt hetek nagy emelkedése miatt nem lenne meglepő, ha közben egy masszív korrekció is végig söpörne a piacokon.

Amikor arról beszélünk,

hogy a tőzsdén bikapiac van, akkor alapvetően két dologra gondolhatunk:

- Az egyik a hagyományos és nem túl tudományos definíció, amely a bika piac fogalmát ahhoz köti, hogy az előző mélypont óta sikerült-e 20 százalékot emelkednie a vezető részvényindexeknek.

- A másik valamivel szofisztikáltabb definíció szerint a bikapiacot azt jelenti, amikor az index technikai értelemben emelkedő trendben van, azaz grafikonján emelkedő csúcsok és mélypontok követik egymást.

Az idei évet úgy kezdik a tőzsdék, hogy mindkét definíció igaz és érvényes. Az S&P 500-as index 2022 októberi mélypontja óta közel 35 százalékot erősödött, mindezt úgy, hogy már 2022 nyáron az index grafikonján felfelé áttörte korábbi lokális csúcsát és ezzel azóta is technikailag emelkedő trendben van.

A Forbes magazin számításai szerint 1957 óta összesen 12 bikapiac volt megfigyelhető az amerikai tőzsdéken és ezek során az S&P 500-as index átlagosan 169 százalékkal emelkedett. Ezek közül érdemes kihagyni a 2001 szeptembere és 2002 januárja közötti „bikapiacot”, hiszen ott technikailag trendforduló nem történt, az index mindössze a szeptemberi terrortámadásokat követő esését dolgozta le egy pozitív kollekcióban. Ezt nem számítva, a legrövidebb bikapiac a koronavírus járvány kirobbanását követő zuhanásból történő kilábalás során alakult ki, 2020 márciusától 2022 januárjáig. Azonban még ez is huszonegy hónapot tartott tehát a mostani, 14 hónapja tartó emelkedésnek akár időben is lehet még tere. Már csak azért is, mert az ilyen időszakok jellemzően évekig kitartanak.

A mostanihoz hasonló helyzetben a legkomolyabb problémát az jelenti, hogy minden ilyen emelkedő trendben vannak korrekciós időszakok, amelyek során a vezető indexek korábbi emelkedő szakaszban elért nyereségük egy-két harmadát, leggyakrabban felét visszaadhatják. Ráadásul nem ritka, hogy egy ilyen korrekciós szakaszban az index visszaesik akár legutóbbi lokális mélypontja közelébe is, anélkül, hogy az emelkedő trend csorbát szenvedne. Ilyen lokális mélypont legutoljára tavaly októberben alakult ki. Ez az S&P 500-as indexben valamivel 4100 pont feletti értékeket jelent. Ez azt jelenti, hogy az index mostani értékeihez képest akár 14 százalékot is eshetne anélkül, hogy a lassan másfél éve tartó emelkedő trendje veszélybe kerülne.

Túlszaladtak az árak, túltöltődtek az alapok

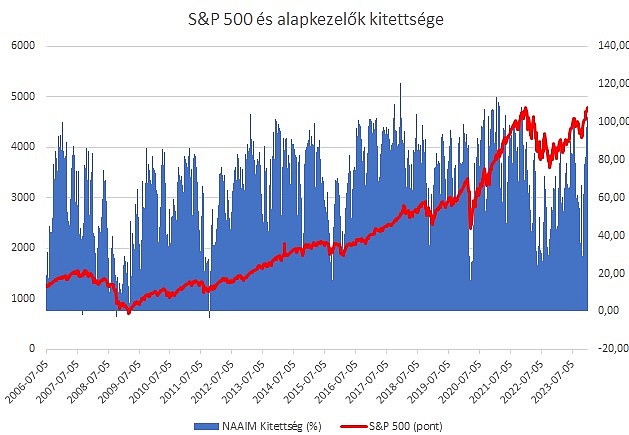

Ráadásul vannak arra utaló jelek, hogy hangulati szempontból kezd szélsőséges állapotba kerülni a piac. Az amerikai Aktív Alapkezelők Nemzeti Szövetségének (NAAIM) kimutatása szerint tagjai körében a kezelt portfóliók átlagos kitettsége az S&P 500-as index irányába immár meghaladja a 100 százalékot. Ez azt jelenti, hogy az átlagos portfólió jelenleg tőkeáttételes részvényvételi pozícióban van. Ez olyan helyzet, amelyet a felmérés történetében nem egyszer követett már éles korrekció.

De az index 30 napos, azaz hosszabb távú RSI mutatója is elérte a 60-as szintet, amellyel úgynevezett mega-túlvettség alakult ki. Az ilyen helyzetek - amellett, hogy az emelkedő trendek sajátosságának tekinthetők - azt is jelzik, hogy felfelé már valószínűleg nehezebben mozdulnak az árfolyamok, s pihenőre lenne szükség. A túlvett állapotból természetesen nem csak eséssel, hanem egy hosszabb ideig tartó oldalazással is kikecmereghet a piac.

Összefoglalva:

- az esélyek arra mutatnak, hogy idén tovább fognak emelkedni a tőzsdéken az árfolyamok

- aki most akar beszállni a részvénypiacra, lehet jobban teszi, ha inkább mégis vár ezzel.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Kövesse az Economx.hu-t!

Értesüljön időben a legfontosabb gazdasági és pénzügyi hírekről! Kövessen minket Facebookon, Instagramon vagy iratkozzon fel Google News és YouTube-csatornánkra!

Legolvasottabb

Nem lesz kormányváltás? Két hónappal a választások előtt derült ki: a magyarokat nem érdekli a szavazás!

Leállt az M3-as metró

Brutális magyarázat! Az államtitkár kegyetlen ítéletet mondott a magyar szegénységről, Pintér Sándor hallgatott

„Ukrajna másnap halott lesz” – ledobta az atomot a német védelmi miniszter

Ezért nem költenek egyformán a turisták, még akkor sem, ha ugyanannyi pénzük van

Indul a visszaszámlálás, így érkezik az extranyugdíj

Megemelte a limitet a Wise, de van egy csavar a történetben

Ebugatta bírság várhat arra, aki nem figyel erre

Nem a garzonokat keresik: fordulat a lakásvásárlói trendekben