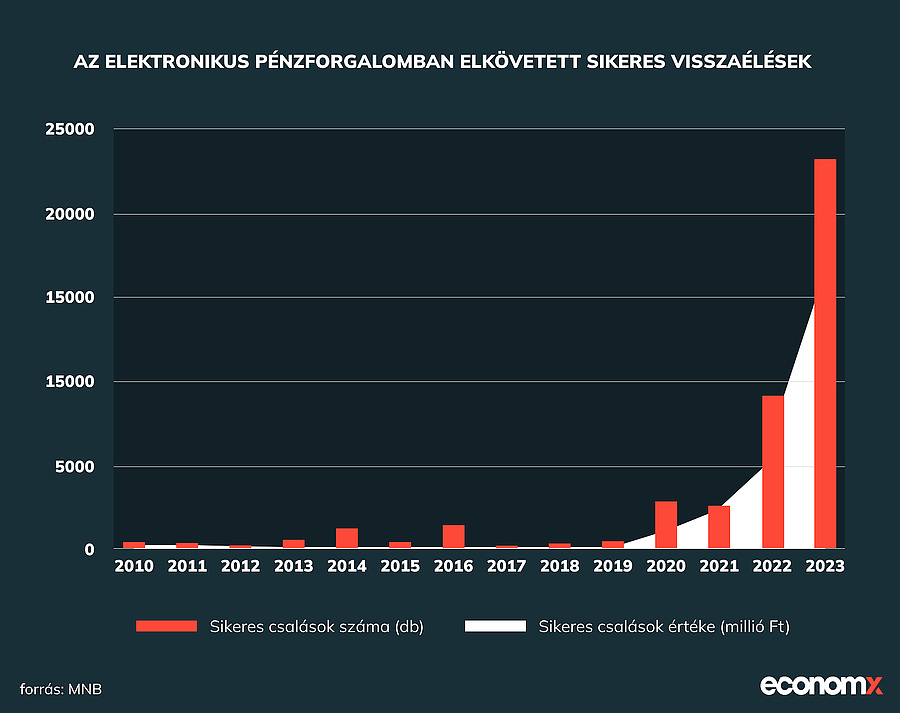

Évről évre egyre nagyobb veszélynek vannak kitéve a banki ügyfelek, a csalások száma és azok összege is folyamatosan emelkedik. A tavalyi évben 18 296 sikeres visszaélés valósult meg az elektronikus pénzforgalomban, a kísérletek számánál még ennél is ijesztőbb az adat: 60 509-szer próbálkoztak a csalók a Magyar Nemzeti Bank (MNB) adatai szerint.

Persze, ennél sokkal magasabb is lehet ez a szám, ugyanis egész biztos vannak olyan banki ügyfelek, akik nem tesznek bejelentést. Az áldozatokat éves összesítésben 23,2 milliárd forinttal károsították meg 2023-ban.

Két évvel ezelőtt még kevesebb mint hatezerszer próbálkoztak a csalók elektronikus felületeken. 2023-ban ráadásul 2,5-szer annyi pénzt loptak el a banki ügyfelektől, mint az azt megelőző évben, a növekedés tehát drasztikus.

A digitális csatornákon keresztül elkövetett átverések a koronavírus-járvány alatt robbantak be, amikor az ügyfelek zöme áttért az elektronikus banki megoldások használatára. 2020-ban azonban még csak kicsit több mint ezer volt a sikeres visszaélések száma az elektronikus pénzforgalomban, ehhez viszonyítva tavaly, 2023-ra 18-szoros volt a növekedés, értékben pedig nyolcszor annyit loptak a csalók.

Sokan bukják a pénzt

A lopás azonban a legtöbb esetben sajnos visszafordíthatatlan: az ügyfelek búcsút inthetnek a pénznek. Néhány évvel ezelőtt a károk többségét még a pénzintézetek viselték, 2023-ban azonban 1,7 százalékra csökkent a bankok által visszafizetett lopások aránya.

Kérhetünk kártalanítást, ennek elfogadására azonban csak akkor van esély, ha az áldozat bizonyítani tudja, hogy nem ő a hibás, hanem a bank rendszere nem észlelte az illetéktelen belépést és tranzakciót – ez azonban a ritkább eset.

A kártérítés megszerzéséhez az átvert ügyfélnek bizonyítania kell, hogy

- nem adta ki semmilyen személyes adatát,

- nem ő a hibás a csalásért,

- és csalárd vagy súlyosan gondatlan magatartást sem tanúsított.

A banknak akkor fizetnie kell, ha egyértelműen kiderül, hogy nem az ügyfél hibázott. Érthető a szigorú szabályozás az öncsalások kivédése miatt, hiszen a banki ügyfél úgy is dönthet, hogy maga nullázza le a saját számláját, majd követel kártérítést a pénzintézettől hamis indokokra hivatkozva.

Mit tegyünk, ha már áldozatok lettünk?

Ha adathalász-, vagy kibertámadás ért minket, haladéktalanul jelezzük pénzügyi szolgáltatónknak. Az idő nagyon fontos tényező, hogy a bank minél előbb elkezdhesse a vizsgálatot. Amiről sokan megfeledkeznek, pedig nem szabad: a pénzügyi nyomozóhatósághoz is bejelentést kell tenni.

Akinek az összes pénzét ellopták a csalók, kérhet segítséget a Kormányablakokban található áldozatsegítő szolgálatokon keresztül, ahol azonnali pénzügyi segélyt is lehet kapni. Fontos azonban, hogy ezt csak a bűncselekménytől számított 8 napon belül lehet igényelni.

Kapcsolódó

Bankkártyával könnyebben vernek át

A fizetési kártyás visszaélések száma az előző negyedévhez képest kis mértékben növekedett a tavalyi utolsó negyedévben, de nem érte el a 2023 első negyedéves számot, míg ezek összértéke 2,4 százalékkal növekedett a harmadikról a negyedik negyedévre. Az ezekhez a visszaélésekhez kapcsolódó leírt kár 3,1 százalékkal növekedett, így az ügyfelekre terhelt kár 1,1 milliárd forintra rúgott.

A leggyakoribb visszaélési módszer az adathalászat, ezt követi a sorban az adatlopás, illetve a pszichológiai manipuláció.

A nem kártyás elektronikus pénzforgalomban (ezek az átutalások, fizetési kérelmek és beszedések) viszont a visszaélések száma és értéke is több mint harmadával csökkent az előző negyedévhez képest. Ezzel a 2023 harmadik negyedévi 7 milliárdról 4,3 milliárd forintra csökkent az ügyfelek által viselt kár. A csökkenést a banki intézkedésekkel és a visszaélés szűrő rendszerek fejlesztésével magyarázhatjuk, még az azonnal teljesülő átutalások esetében is.

„Egy negyedév adata még nem feltétlenül jelent hosszabb távú trendet, továbbra is fontos a kiemelt elővigyázatosság a visszaélések elkerülése érdekében, mind ügyfél, mind szolgáltatói oldalon” – emelte ki az MNB.

A csalási módszerek választékossága és kifinomultsága ráadásul nagyon gyorsan változik, egyre hatékonyabban dolgoznak a bűnözők, a fogyasztók többsége azonban nincs felkészülve az új helyzetekre.

Jótanácsok a bankoláshoz

Összegyűjtöttünk néhány alapvető fontosságú tippet, amelyet fontos betartani ahhoz, hogy biztonságba tudjuk a pénzünket és személyes adatainkat.

- Ne kattintson ismeretlen linkekre. A hivatkozást érdemes ellenőrizni, mielőtt megnyitunk valamit, hiszen a látható szöveg nem biztos, hogy megegyezik a hiperhivatkozással (a weboldallal, amelyre irányít minket a böngésző).

- A banki adataink megadása előtt (akár netbanki belépés, akár kártyás fizetés) mindig ellenőrizzük a link szövegét. A név mellett fontos, hogy a hivatkozás https://-el kezdődjön, ne http://-vel. A link melletti lakatra is érdemes figyelni, arra rákattintva ellenőrizhetjük az oldal biztonságosságát. A netbankot úgy keressük fel, hogy mi magunk írjuk be a bank webcímét a böngészőbe, így egész biztosan nem kerülhetünk át egy lemásolt weboldalra.

- Kártyánkra állítsunk vásárlási limitet, az internetes vásárlásokhoz pedig használjunk (egyszer használatos) virtuális bankkártyát. Erre például kiváló és ingyenes lehetőséget kínálnak a fintech-szolgáltatók, a témáról részletesen is írtunk korábbi cikkünkben.

- A bankkártya-adatokat közvetlenül a webáruháznak ne adjuk meg, csak az erre szolgáló biztonságos fizetési oldalon írjuk be a kártyaszámot. Ha nincs ilyen lehetőség, inkább válasszuk az utánvétes fizetést.

- Sem interneten, sem telefonon, sem személyesen ne adjon ki semmilyen fizetési vagy egyéb szenzitív adatot (például pin-kód), a bankja ilyet nem kér öntől.

- Ne telepítsünk semmilyen nem hivatalos pénzügyi, banki alkalmazást.

- Ha a bank nevében kapunk hívást, inkább csapjuk le a telefont, és hívjuk vissza a pénzintézetünk ügyfélszolgálatának hivatalos telefonszámát. Az átverő banki hívások humoros kezelésére is vannak már módszerek, amelyre egy példát itt nézhet meg.

- Kártyaszámot, lejárati időt vagy az sms-ben kapott biztonsági kódot soha ne diktálja be telefonon, mert ezeket egyetlen pénzintézet sem kérheti öntől ilyen formában.

- Kérjen push vagy sms-értesítést a tranzakciókról, hiszen így hamarabb értesülhet egy esetleges csalásról, és az intézkedés is sokkal gyorsabb lehet.

- A futárszolgálatok nevében érkező e-mailek megnyitását mellőzze, amennyiben csomagot vár, inkább keresse fel közvetlenül a csomagküldő weboldalát a nyomonkövetéshez.

Business Talks 2024

Az Economx következő konferenciájára, a Business Talks 2024-re még itt vásárolhat jegyet, a programról pedig itt tájékozódhat.

Legolvasottabb

Elrendelték az evakuálást, elindult a fékevesztett menekülés: bármely percben kirobbanhat a háború

Itt az újabb havazás: ezekre a tájakra fog először megérkezni az égi áldás

Veszélyes trükk terjed: ne engedje be, aki ezt mondja

Láthatatlan energiafalók: ez lehet a következő nagy válság, ki fizeti meg az árát?

Sorra zárnak be a magyarok kedvelt üzletei, súlyos ára lesz a mélyülő válságnak

Váratlan számokkal lehetett milliárdokat nyerni az Ötöslottón

Dróntámadással fenyegették meg Orbán Viktort

Brutálisan jól fizet ez a szakma diploma nélkül is, mégis nagyon kevesen választják

Hiánycikk lett egy létfontosságú gyógyszer: a patikák is teljesen tanácstalanok