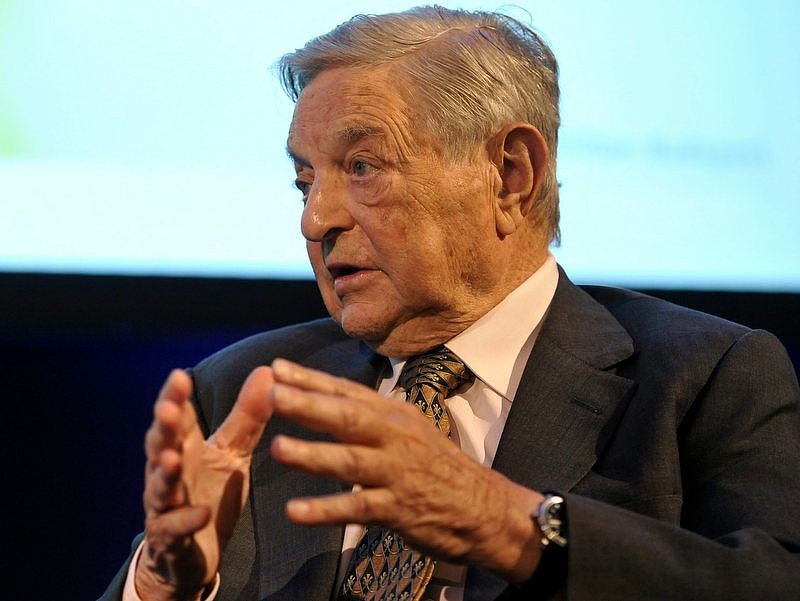

Az amerikai értékpapírpiaci felügyeletet ellátó SEC tegnap hozta nyilvánosságra azokat a jelentéseket, amelyeket az amerikai hedge fundok készítettek év végi portfólióikról. A Reuters összefoglalója szerint a legnagyobb hedge-fundok - köztük a Soros Fund Management LLC - számos olyan részvényt vásároltak, amelyek profitálhatnak az emelkedő inflációból és a növekvő bérekből az Egyesült Államokban.

A profi befektetők elsősorban olyan, kiskereskedelmi forgalomban érdekelt cégek részvényeit vásárolták, amelyek nem alapvető szükségleteket kielégítő, ciklikus fogyasztási cikkeket értékesítenek és növelték részesedésüket az alapanyagszektorban érdekelt cégekben is.

Kapcsolódó

A ciklikus fogyasztási cikkek előállításában érdekelt szektor elvileg profitálhat abból, ha emelkednek a bérek és az árak, azaz a hedge-fundok arra készülnek, hogy emelkedni fog az infláció az Egyesült Államokban - írja az összefoglaló. Emlékezetes, hogy az elmúlt két hétben az ezzel kapcsolatos várakozások küldték lejtőre a részvényárfolyamokat az amerikai tőzsdéken.

A bejelentések szerint a Soros Fund Management LLC vásárolt az Overstock.com Inc. és a Target Corp. kiskeredelmi cégek részvényeiből, de vettek Netflix papírokat is.

A szintén híres, David Einhorn nevéhez köthető Greenlight Capital Management a szektorban 13 új vételi pozíciót vállalat az utolsó negyedévben, a Julian Robertsonhoz köthető Tiger Management szintén sok új cégben vásárolt részesedést a ciklikus fogyasztási cikkekkel foglalkozó szektorban. Az összefoglaló hosszasan sorolja a híresebb hedge-fundok szektorbeli új vásárlásait, s megjegyzi, ezen kívül az alapanyaggyártó szektorban lehetett tapasztalni új nagy vételi pozíciók nyitását a hedge-fundok részéről.

Fél szemmel az alapokon

A Credit Suisse elemzői szerint egyébként a hedge-fundok kitettsége 2012 óta nem volt ilyen nagy a nyersanyagszektor irányában. Ugyanakkor emlékeztetnek arra, hogy csak a mostani jelentésekre alapozva befektetni meglehetősen nehézkes és bizonytalan lenne, azok ugyanis 45 nappal ezelőtti állapotot mutatnak. Mindezek ellenére a befektetők általában kiemelt figyelemmel kísérik a nagyobb hedge-fundok pozícióinak alakulását, de így tesznek rendszerint az ugyan nem hedge-fundként, hanem befektetési cégként működő, Warren Buffetthez köthető Berkshire Hathaway jelentéseivel is.

A Berkshire legutóbbi jelentése szerint jelentős IBM részesdését csökkentette 98 százalékkal, növelte viszont az utolsó negyedévben Apple és Tesla részvényeinek számát.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Legolvasottabb

Mintegy 1,7 milliárd forintot tüntetett el az emberek pénzéből a fideszes cég

Háborús pszichózis: már egy magyarral sem hajlandó kezet fogni az ukrán teniszező

Leállt az M3-as metró

Váratlan dolog derült ki az állampapírokról

Nem lesz kormányváltás? Két hónappal a választások előtt derült ki: a magyarokat nem érdekli a szavazás!

Brutális magyarázat! Az államtitkár kegyetlen ítéletet mondott a magyar szegénységről, Pintér Sándor hallgatott

Brutálisan kilőtt az arany ára

Török Gábor: A pártok támogatottsága áprilisig változatlan maradhat

Ez igazán fájni fog Putyinnak: onnan jön a hátba rúgás, ahonnan nem várta